Cẩn trọng "sập bẫy" từ phương thức kinh doanh đổi nhà cũ lấy nhà mới?

Hiện nay, trên thị trường xuất hiện phương thức kinh doanh bất động sản mới là “Home for home” ( hay còn gọi nhà cũ đổi nhà mới), được khởi xướng bởi Công ty TNHH Phát triển Bất động sản Masterise Homes và Techcombank. Một số ý kiến lo ngại về tính pháp lý, tiềm ẩn nhiều rủi ro…cho khách hàng khi giao dịch theo phương thức mới này.

Nguy cơ rủi ro

Khi áp dụng phương thức kinh doanh này khách hàng buộc phải có tài sản để thế chấp, có thể là căn nhà cũ khách hàng đang sinh sống hay tài sản khác có giá trị (đất, cửa hàng,..), theo đó, tài sản này sẽ được thế chấp cho một đơn vị cấp tín dụng thường là ngân hàng hay tổ chức tín dụng khác. Tiếp theo, đơn vị này sẽ thẩm định giá trị đối với tài sản thế chấp này, để trao đổi, rồi cho vay mua bán nhà. Khi thực hiện phương thức mua bán này thì rất có lợi cho chủ đầu tư dự án vì được nhận đủ 100% tiền bán nhà. Thông thường đối với các dự án thì người mua chỉ thanh toán đến 95% giá trị hợp đồng, còn 5% thanh toán sau khi làm xong “sổ hồng”. Còn đối với ngân hàng cung cấp tín dụng cũng được hưởng lợi vì đã cho vay những khoản tín dụng lớn, có tài sản đảm bảo. Nếu khách hàng không thanh toán được thì có quyền xử lý tài sản thế chấp, còn nếu khách hàng thanh toán thì có nguồn khách hàng tiềm năng.

Đề cập tới phương thức kinh doanh bất động sản mới này, Luật sư Hoàng Tùng, Trưởng Văn phòng Luật sư Trung Hòa (Đoàn Luật sư TP. Hà Nội) cho biết, đây là một phương thức kinh doanh bất động sản mới phát triển từ hình thức đổi nhà truyền thống. Nếu như đổi nhà truyền thống thì người đổi nhà sẽ chỉ có 1 nhà và thanh toán cho nhau phần giá trị chênh lệch. Còn ở đây, đổi nhà theo dạng "Home for home" vẫn mang bản chất nêu trên nhưng không phải đổi ngay lập tức, trong một vài trường hợp thì có thể có cả 2 căn nhà. Tuy nhiên, hình thức nêu trên tồn tại nhiều rủi ro và không phải người dân nào cũng phù hợp để tham gia mô hình kinh doanh nêu trên.

"Những rủi ro có thể gặp phải như: Trường hợp bàn giao nhà mới bị kéo dài không đúng theo thời hạn của hợp đồng thì lãi suất phát sinh xử lý như thế nào? Ai phải chịu? Các khoản chi phí phát sinh theo hợp đồng cần phải xác định tính như thế nào? bên nào chi trả thì hiện nay chưa bên nào làm rõ vấn đề này", Luật sư Hoàng Tùng cho biết.

Luật sư Hoàng Tùng, Trưởng Văn phòng Luật sư Trung Hòa (Đoàn Luật sư TP. Hà Nội)

Còn theo Luật sư Lê Văn Trung, pháp luật không cấm hình thức kinh doanh “nhà cũ đổi nhà mới” do đó việc này không vi phạm pháp luật. Mục đích của phương thức này là mong muốn khách hàng có một nơi ở tốt hơn, tức cải thiện nơi ở cũ mà không phải trả bất kỳ khoản tiền nào trước cho đến khi nhận nhà. Nhưng ta thấy ở đây có 3 quan hệ pháp lý tách biệt nhau hoàn toàn: Quan hệ giữa khách hàng và ngân hàng là quan hệ vay tín dụng, quan hệ giữa khách hàng và Chủ đầu tư là quan hệ mua bán căn nhà mới, còn quan hệ giữa ngân hàng và Chủ đầu tư là quan hệ hợp tác. Khách hàng là người vay tiền của ngân hàng để trả cho Chủ đầu tư, việc vay tiền này khách hàng không nhận tiền về mà dựa trên thỏa thuận thì ngân hàng sẽ chuyển số tiền khách hàng vay cho Chủ đầu tư. Đầu tiên khách hàng thế chấp nhà cũ để vay ngân hàng số tiền bằng 30% giá trị căn nhà mới, đây được xác định là vay tiền ngân hàng để đặt cọc mua nhà của Chủ đầu tư. Nếu khách hàng không mua nhà mới nữa thì khách hàng mất số tiền này với Chủ đầu tư, tức nợ với ngân hàng số tiền này và cả tiền lãi, tiền phạt. Tiếp đến khách hàng phải trả 70% giá trị căn nhà mới cho Chủ đầu tư. Cứ xem như mọi việc diễn ra thuận lợi đúng như cam kết và Chủ đầu tư bàn giao nhà mới đúng tiến độ. Việc thanh toán khoản tiền bằng 70% giá trị căn nhà mới này thì khách hàng phải thông qua Ngân hàng đứng ra thanh toán cho Chủ đầu tư. Đến đây xuất hiện khoản vay tín dụng thứ hai, lúc này tài sản bảo đảm không còn là tài sản là nhà cũ mà là cả nhà cũ và nhà mới của khách hàng. Tức là dùng nhà cũ đảm bảo cho khoản vay 30% và nhà mới để bảo đảm cho khoản vay 70% còn lại, cũng có thể có những xu hướng khác như mỗi căn nhà đều bảo đảm cho cả khoản vay. Dẫn tới khách hàng nợ ngân hàng 100% giá trị căn nhà mới, gánh nặng phát sinh đối với khoản vay bao gồm trả tiền gốc, tiền lãi và tiền phạt chậm thanh toán (nếu có). Khách hàng không chỉ dùng một tài sản mà cả hai tài sản thế chấp ngân hàng mua nhà mới, đe dọa không chỉ mất nhà cũ mà còn có khả mất cả nhà mới nếu không trả được nợ, vì cả hai đã trở thanh tài sản bảo đảm.

“Như vậy, phía Chủ đầu tư hiển nhiên nhận được 100% giá trị bán căn nhà thông qua việc nhận tiền từ Ngân hàng nên không có rủi ro. Ngân hàng thì luôn có tài sản bảo đảm với giá trị lớn hơn nhiều giá trị cho vay kể cả trường hợp cho vay 30% hay 70% giá trị căn nhà mới thì đều có tài sản bảo đảm lớn hơn nhiều nên cũng không có rủi ro. Vậy, trong các quan hệ này thì chỉ có mỗi khách hàng là bên nhận tất cả rủi ro", Luật sư Lê Văn Trung nói.

Luật sư Lê Văn Trung, Công ty Luật Hợp danh Đông Nam Á

Khách hàng cần cẩn trọng khi đặt bút ký

Mặc dù, bản chất của phương thức kinh doanh bất động sản “Home for home” vẫn là dựa vào sự tự nguyện và tinh thần mua bán giữa các bên và pháp luật Việt Nam không cấm.

Tuy nhiên, theo Luật sư Lê Văn Trung thì, các quy định của pháp luật Việt Nam hiện nay đã có điều chỉnh chung còn chưa có cho “Home for home” này mà cũng sẽ không có các quy định riêng để điều chỉnh cho vấn đề này. Bản chất ở đây là khách hàng vay tiền ngân hàng để mua nhà mới của Chủ đầu tư dưới dạng “thuận mua vừa bán”. Với Chủ đầu tư thì khách hàng đồng ý mua và đã thanh toán đủ tiền, Hợp đồng đã thanh lý quan hệ chấm dứt. Với ngân hàng thì khách hàng vay tiền 30% hay 70% giá trị căn nhà mới cũng đều có tài sản bảo đảm là 1 căn nhà cũ hoặc 2 căn nhà cũ và mới. Vậy nếu khách hàng không trả được nợ thì có quyền đem tài sản thế chấp phát mãi để bảo đảm khoản vay theo quy định pháp luật. Như vậy đây là những quan hệ mua bán, quan hệ tín dụng bình thường đã được Luật các tổ chức tín dụng, Luật kinh doanh Bất động sản, Luật Thương mại, Bộ luật dân sự và các văn bản dưới luật hướng dẫn có quy định chi tiết.

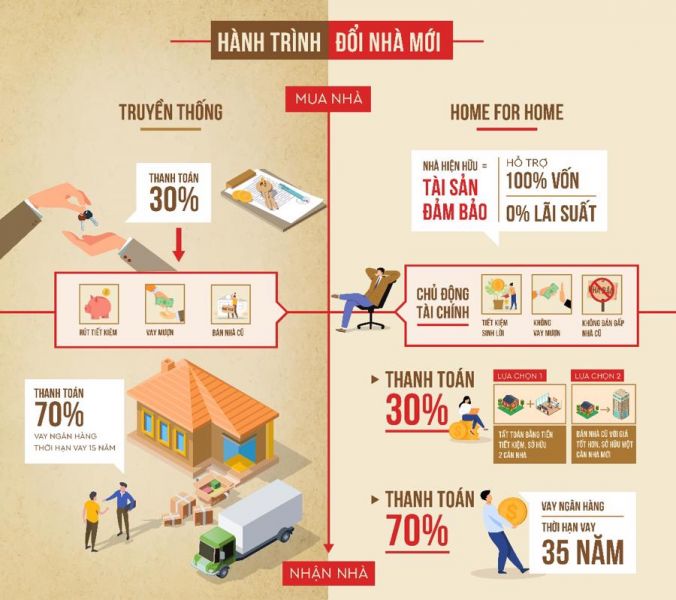

Lời quảng cáo hấp dẫn về phương thức kinh doanh bất động sản "home for home"

Lời quảng cáo hấp dẫn về phương thức kinh doanh bất động sản "home for home"

Bên cạnh đó, Luật sư Trung cũng đưa ra lời khuyên cho các khách hàng nên cẩn trọng và tìm hiểu kỹ trước khi đặt bút ký. "Lời khuyên của tôi đối với khách hàng là “không ai cho không ai cái gì” ở đây hết, khi nhìn vào 3 quan hệ trên thì không có quan hệ nào là “nhà cũ đổi nhà mới” ở đây cả. Thực tế ở đây là khách hàng vay tín dụng 100% giá trị căn nhà mới để thanh toán cho Chủ đầu tư, thế chấp bằng tài sản của mình cho ngân hàng để mua. Hơn nữa khách hàng cũng đã phải thanh toán ngay từ lúc vay 30% giá trị căn nhà mới từ ngân hàng. Chỉ khác là khách hàng không nhận tiền về rồi đem tiền sang thanh toán cho Chủ đầu tư mà ngân hàng chuyển trực tiếp số tiền khách hàng vay này cho Chủ đầu tư thông qua điều khoản thỏa thuận giữa khách hàng và ngân hàng. Bề ngoài cho vấn đề này đó là những điều tốt đẹp như: cải thiện nơi ở cũ, nhận nhà mới phải thanh toán,… Nhưng bề chìm là phải mua nhà với giá nhà giá cao, cùng với tiền gốc, tiền lãi và có thể có cả tiền lãi chậm trả, tiền phạt vi phạm hợp đồng, các khoản phụ phí khác như phí hồ sơ, phí thẩm định, công chứng, bảo hiểm khoản vay… đều được đẩy về phía khách hàng phải chịu vì "bẫy" đã sập từ khi vay 30% rồi. Bản thân tôi với nhiều năm làm thu hồi nợ cho các tổ chức tín dụng khuyên khách hàng đừng tin vào những điều tốt đẹp như giảm lãi suất về 0% trong thời gian 30 tháng, hỗ trợ thủ tục,… vì với tiền lãi 20%/năm theo Bộ luật Dân sự, tiền phát quá hạn bằng 150% lãi suất trong hạn thì rất nhanh mất cả hai nhà. Do đó hãy cân nhắc thật kỹ tài chính và nhu cầu trước khi thực hiện phương thức này. Phương thức này rất dễ dẫn đến hậu quả là nhà mới không có mà cũ cũng không còn", Luật sư Lê Văn Trung chia sẽ.

Đồng tình với quan điểm của Luật sư Lê Văn Trung, Luật sư Hoàng Tùng cũng cho rằng, hiện nay các quy định của pháp luật là khá rõ ràng nhưng khi khách hàng tiến hành giao dịch cần phải nắm bắt thật kỹ và tìm hiểu thật kỹ các điều khoản, chính sách và rủi ro để xác định có thực hiện hay không thực hiện các giao dịch nêu trên.

Ngoài ra, Luật sư Hoàng Tùng cũng đưa ra lời khuyên cho các "thượng đế" khi giao dịch theo phương thức “Home for home”. Thứ nhất, loại giao dịch nêu trên chỉ phù hợp với những người có nhu cầu nâng cấp nhà ở, không phù hợp với người mua nhà mới khi chưa có nhà cũ. Thứ hai, các giá trị căn nhà mới trong dự án này thường là căn hộ hạng sang, giá trị lớn do đó chỉ phù hợp với những người có công việc ổn định với thu nhập cao. Thứ ba, người mua cần dự liệu trước về dòng tiền mặt, tài chính của bản thân. Thứ tư, cần phải tìm hiểu kỹ và hiểu rõ nội dung của các điều khoản trong hợp đồng để xác định có phù hợp với mình hay không.

| Bề ngoài cho vấn đề này, đó là những điều tốt đẹp như: cải thiện nơi ở cũ, nhận nhà mới phải thanh toán,… Nhưng bề chìm là phải mua nhà với giá nhà giá cao, cùng với tiền gốc, tiền lãi và có thể có cả tiền lãi chậm trả, tiền phạt vi phạm hợp đồng, các khoản phụ phí khác như phí hồ sơ, phí thậm định, công chứng, bảo hiểm khoản vay… đều được đẩy về phía khách hàng phải chịu vì bẫy đăng sập từ khi vay 30% rồi. Bản thân tôi với nhiều năm làm thu hồi nợ cho các tổ chức tín dụng khuyên khách hàng đừng tin vào những điều tốt đẹp như giảm lãi suất về 0% trong thời gian 30 tháng, hỗ trợ thủ tục,… vì với tiền lãi 20%/năm theo Bộ luật Dân sự, tiền phát quá hạn bằng 150% lãi suất trong hạn thì rất nhanh mất cả hai nhà, Luật sư Lê Văn Trung cho biết. |

Bài liên quan

-

Giao ban CEO tháng 3-2024: Rủi ro thị trường gia tăng, Petrovietnam vẫn giữ được đà tăng trưởng ấn tượng

-

Bài 1: Techcombank tăng cho vay bất động sản, tổng nợ xấu tăng hơn gấp đôi

-

Sửa Luật Các tổ chức tín dụng nhằm tăng cường phòng ngừa rủi ro, chống lợi ích nhóm, sở hữu chéo

-

Chính phủ nhiều nước kiên quyết bảo vệ đội tàu bay nội địa trước sự tấn công của các công ty cho thuê mua tàu bay

Bài đọc nhiều nhất tuần

-

Thứ bậc hiệu lực pháp lý và nguyên tắc áp dụng văn bản quy phạm pháp luật

-

Đồng Nai, bắt một Điều tra viên và một Kiểm sát viên về hành vi hối lộ

-

Vi phạm, khuyết điểm của ông Võ Văn Thưởng đã gây dư luận xấu, làm ảnh hưởng đến uy tín của Đảng, Nhà nước

-

Bắt giam ông Nguyễn Duy Hưng - Chủ tịch Tập đoàn Thuận An

-

Quyền im lặng của bị can - Một số vấn đề về hoạt động chứng minh trong giai đoạn điều tra vụ án hình sự

Bình luận